Calcular a exigência de capital para financiar a operação, que foi desenhada estrategicamente e projetada financeiramente pelo orçamento anual, é um exercício obrigatório e de responsabilidade exclusiva do gestor financeiro.

No médio prazo, invariavelmente, empresas morrem por falta de planejamento estratégico e definitivamente, no curto prazo, morrem pela ausência de gestão de fluxo de caixa.

Na etapa do planejamento estratégico, a empresa deverá saber antecipadamente e detalhadamente sobre a exigência de capital para financiar a operação e, consequentemente, deverá também prospectar as potenciais fontes de captação que poderão ser através dos sócios ou de terceiros.

A negligência sobre este tema transforma capital de giro em dívida que mata a empresa pela insolvência, que acontece quando a empresa esta em crise, e principalmente, de forma mais acentuada, quando a empresa está crescendo rapidamente sem a reestruturação adequada do capital.

O Cálculo do ciclo operacional

O primeiro passo é calcular o montante necessário para garantir o pagamento de suas obrigações antes de receber total, ou parcialmente, o dinheiro proveniente das vendas portanto, calcule e planeje (em dias) o ciclo operacional. São dois os objetivos.

- O cenário ideal. O ciclo deverá ser positivo – a empresa se auto financia através de clientes, parceiros e fornecedores;

- No caso de ciclo negativo, o número de dias entre o pagamento das obrigações e o recebimento das vendas correspondem ao capital de giro que será necessário. Vale reforçar que, independente da fonte de financiamento para o capital de giro, deverá ser remunerado com juros e correção monetária para efeito de cálculo do resultado.

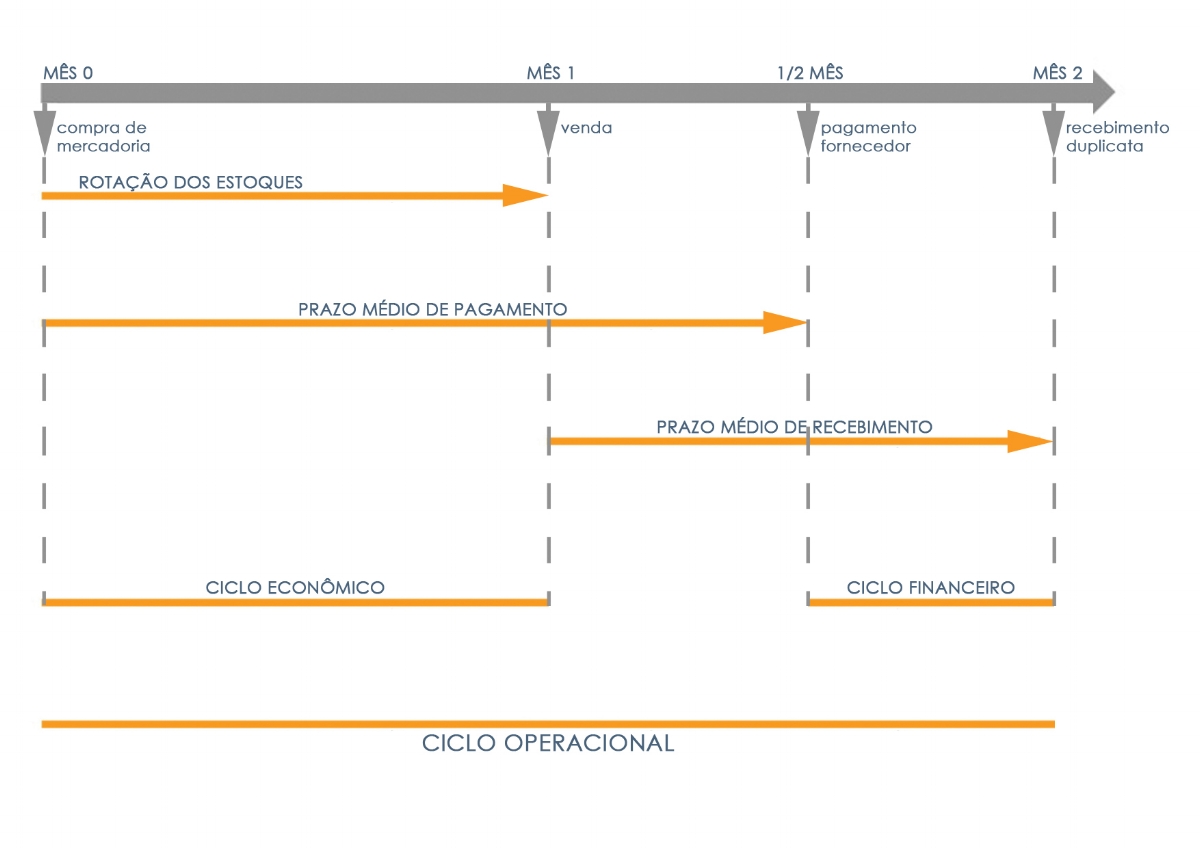

O ciclo operacional se inicia na contratação dos fornecedores, passando pelo processo produtivo até que o produto chegue no estoque. Na sequência, defina o prazo médio que o produto ficará em estoque antes de ser vendido e, finalmente, como será feita a venda que poderá ser à vista ou parcelada.

Para uma empresa comercial (trade) ou de prestação de serviços através de alocação de mão de obra, o critério para cálculo do ciclo operacional é exatamente o mesmo considerando suas características. Por exemplo, respectivamente, o tempo de importação e colaboradores prestando serviço em contratos.

Alguns eventos que impactam no cálculo do ciclo operacional:

- Prazo de pagamento do fornecedor. Por exemplo, em casos mais extremos quando a empresa importa insumos ou produtos finalizados da China que podem demorar até 60 dias para chegar no Brasil. Considere esse tempo para negociar o prazo de pagamento, quando impossível, considere esse prazo no ciclo operacional para calcular o capital de giro.

- Giro do estoque. cada produto tem seu ciclo específico de vendas. O histórico das vendas é essencial para recomposição do estoque. Não adianta girar o estoque mais rápido ou mais lento sem planejar a produção (ou importação). Se girar mais rápido sem planejar, haverá ruptura de estoque com falta de produtos que afeta a satisfação do cliente. Se girar mais lento, o capital de giro que deveria financiar a empresa ficará parado no armazém.

- Prazo de recebimento. O financiamento das vendas é tema obrigatório na fase de planejamento financeiro. Seu cliente exigirá no mínimo 30 dias para pagar. Quanto maior o cliente, maior seu poder de barganha e esse prazo poderá estender-se por vários meses, ou seja, a empresa receberá o produto das vendas em até “x” meses após a entrega. No caso de varejo, ou sua empresa tem estrutura financeira para vender em 12x, ou estará automaticamente fora do mercado.

O ciclo operacional calculado em dias é que determina a exigência total de capital para suportar o fluxo de caixa para financiar a operação, portanto, a estrutura de capital deverá ser no mínimo compatível e é prudente criar uma reserva que será útil quando houver contratempos, que podem ser atrasos e inadimplência, e será útil também quando aparecer oportunidades, como comprar em maior volume aproveitando um desconto oferecido pelo fornecedor.

Uma vez identificado o número de dias que a empresa passará pagando suas despesas até receber de seus clientes é preciso planejar a estratégia de financiamento da operação.

Estratégia de financiamento da operação

Só existem duas formas de financiar a operação: com capital próprio ou de terceiros. Independente da fonte dos recursos, de qualquer forma, juros que remuneram o capital emprestado deverão ser considerados na base de cálculo do orçamento porque tem impacto no resultado final, EBITDA.

No processo de escolha e decisão sobre a fonte dos recursos, a única regra a ser observada é o custo do capital e o tempo exigido para o pagamento do principal.

Uma empresa saudável tem resultado operacional suficiente para garantir o resultado combinado com os acionistas, pagando todas as despesas incluindo as financeiras, que representam “os juros + principal” sobre o capital emprestado.

Com uma gestão financeira prudente feita por um gestor senior e responsável, não se preocupe com o “grau de endividamento”. O gestor senior deverá conseguir provar, que cada centavo emprestado, será utilizado para impactar positivamente o EBTIDA, promovendo o crescimento da empresa. Todo empréstimo de dinheiro novo nunca, em hipótese alguma, deverá ser usado para limpar sujeira ou tapar buraco do passado. Quando isso acontecer, sua empresa entrou em estado de insolvência que é uma doença degenerativa que a leva invariavelmente a morte.

1. Financiamento com capital próprio. O empreendedor decide utilizar seu próprio capital para o fluxo de caixa. Nesse caso, não existe subsidio. O fato do sócio oferecer a disponibilidade do capital, não significa que não deverá ser remunerado. O sócio deve determinar uma taxa de remuneração do capital a ser restituída com juros e correção no tempo combinado. Uma outra alternativa são os sócios aportarem capital na empresa. Nesse caso, uma vez consensualizado, cada sócio aporta capital novo proporcionalmente a sua participação acionária. No caso de não acompanhar, o sócio poderá perder participação proporcional ou ter “diluída” sua participação acionária na empresa.

2. Financiamento com capital de terceiros. O banco, através das garantias, está sempre disposto a conceder crédito e emprestar o dinheiro. O banco é seu parceiro. O histórico da empresa junto a ele garante a continuidade da parceria. Na prática, quando sua empresa cresce, o banco normalmente apoia aumentando a linha de crédito e emprestando mais dinheiro para financiar novos investimentos e o capital de giro. O banco pode apoiar de várias maneiras:

- Empréstimos de curto prazo que normalmente são garantidos pela carteira de duplicatas ou bens, como imóveis e automóveis. O banco pode inclusive adiantar o valor correspondente às duplicatas registradas.

- FINIMP é uma operação que o banco paga todos os custos da importação, incluindo as despesas de desembaraço aduaneiro. A empresa restitui o adiantamento em 180 dias prorrogáveis até 360, ou seja, a empresa terá tempo de trazer o produto importado, beneficiá-lo, vender e receber antes de quitar sua dívida com o FINIMP que poderá ser renovado.

- ACC ou ACE, que são antecipações de recursos para empresas exportadoras. O banco poderá oferecer o recurso com base no contrato de exportação futura ou então adiantar o recurso logo após o embarque.

- FIDIC que são operações de direitos creditórios, por exemplo, sua empresa poderá oferecer como garantia de recebimento um contrato de prestação de serviços.

- BNDES que oferece vários tipos de linhas de crédito com juros subsidiado pelo governo.

Não se engane. Apesar da parceria, o banco vai cobrar cada centavo que emprestou com os juros que foram contratados. O não pagamento da dívida gera uma notificação interbancária que elimina sua possibilidade de crédito em qualquer outro banco.

A quebra da parceria com o banco por inadimplência leva o banco a mudar de atitude e passa a recolher o dinheiro que foi emprestado para sua empresa – “run off” – também corta as linhas de crédito deixando a empresa sem capital de giro.

A negociação com banco motivada pela inadimplência sempre é complicada. O não pagamento, além da notificação interbancária, também gera apontamentos em órgãos de proteção de crédito como SERASA, por exemplo, tornando pública a situação de fragilidade da empresa. Os apontamentos geram um efeito imediato e desastroso, impedindo que a empresa consiga crédito em outras as instituições financeiras e também em fornecedores.

Mesmo que consiga crédito em fontes alternativas, os juros cobrados são altíssimos, mas não injustos, porque serão proporcionais aos riscos de liquidez que sua empresa oferece no momento.

Constrangimento de fluxo de caixa deveria, automaticamente, causar a demissão do gestor financeiro. O constrangimento do fluxo de caixa gera pânico e urgência seguida de correria ao(s) banco(s) para conseguir crédito novo para pagar dívida. Os bancos adoram gestores financeiro incompetentes porque pagam altas taxas de juros e ainda são “forçados” a comprar vários produtos bancários que ajudam a cumprir a quota do gerente da conta.

A função da tesouraria

A gestão da tesouraria, que é o planejamento e controle sobre as contas a pagar e receber, é essencial para eliminar qualquer “buraco” ou frustração no fluxo de caixa caixa. O conceito é simples e a prática mais simples ainda. Os pagamentos deverão estar compatibilizado com as receitas mantendo o caixa sobre controle. Simples assim!

A tesouraria deve ser planejada antecipadamente. A empresa entra no mês com os pagamentos e recebimento todos compatibilizados e projetados. No dia 1, a tesouraria já deverá saber o saldo bancário, no centavo, para o dia 30 do mês.

O fluxo de caixa exige disciplina e austeridade. Na prática, as projeções devem ir além dos 30 dias, ou seja, 60 e 90 dias para garantir que não haverá nenhuma surpresa que não esteja mapeada ou provisionada. Garanta 100% de assertividade em 30 dias reduzindo o nível de assertividade para os próximos 60 e 90 dias. Conforme o mês corrente vai passado e 60 dias de projeção viram 30 dias, garanta novamente os 100% de assertividade. Sistematize esse processo e notifique preventivamente os eventos que podem gerar problemas no fluxo de caixa.

Desconhecer ou não gerenciar o fluxo de caixa significa negligenciar totalmente a gestão financeira da empresa. Nesse caso, o financiamento que seria exclusivo para o capital de giro da operação se transforma em dívida gerando insolvência que é irreversível na maioria das vezes portanto, fatal.

Nunca confunda e nem misture as fontes de financiamento para capital de giro e para investimentos em ativos “capex” ou “opex”. Os investimentos em ativos, assim como as linhas de crédito correspondentes, devem ser diferenciadas e prospectadas ainda na fase de orçamento. Na prática, as duas se transformam em despesas mas uma não pode influenciar na outra. Por exemplo, não pode deixar faltar capital de giro para pagar a prestação de uma máquina ou de qualquer investimento que não foi previsto em orçamento.

Se seu gestor financeiro não revisa e apresenta mensalmente os indicadores de performance da empresa, livre-se dele antes que ele coloque sua empresa numa rota perigosa que leva a dois caminhos e invariavelmente a morte.

- Insolvência, que leva a morte

- Insolvência, que leva a recuperação judicial, que leva a morte. A recuperação judicial é um remédio extremamente forte porque extermina com a credibilidade e, consequentemente, com as linhas de crédito que a empresa necessita para se financiar. Ao mesmo tempo, o gestor que levou a empresa até esse destino, continua na empresa, cometendo as mesmas atrocidades

Apesar de “fluxo de caixa” representar um termo muito verbalizado por diretores e gerentes das empresas, o fato é que na grande maioria das vezes, o conceito que define termo é pouco compreendido, inclusive pelos próprios gestores que se dizem financeiros.

Gestão do fluxo de fluxo de caixa passo a passo

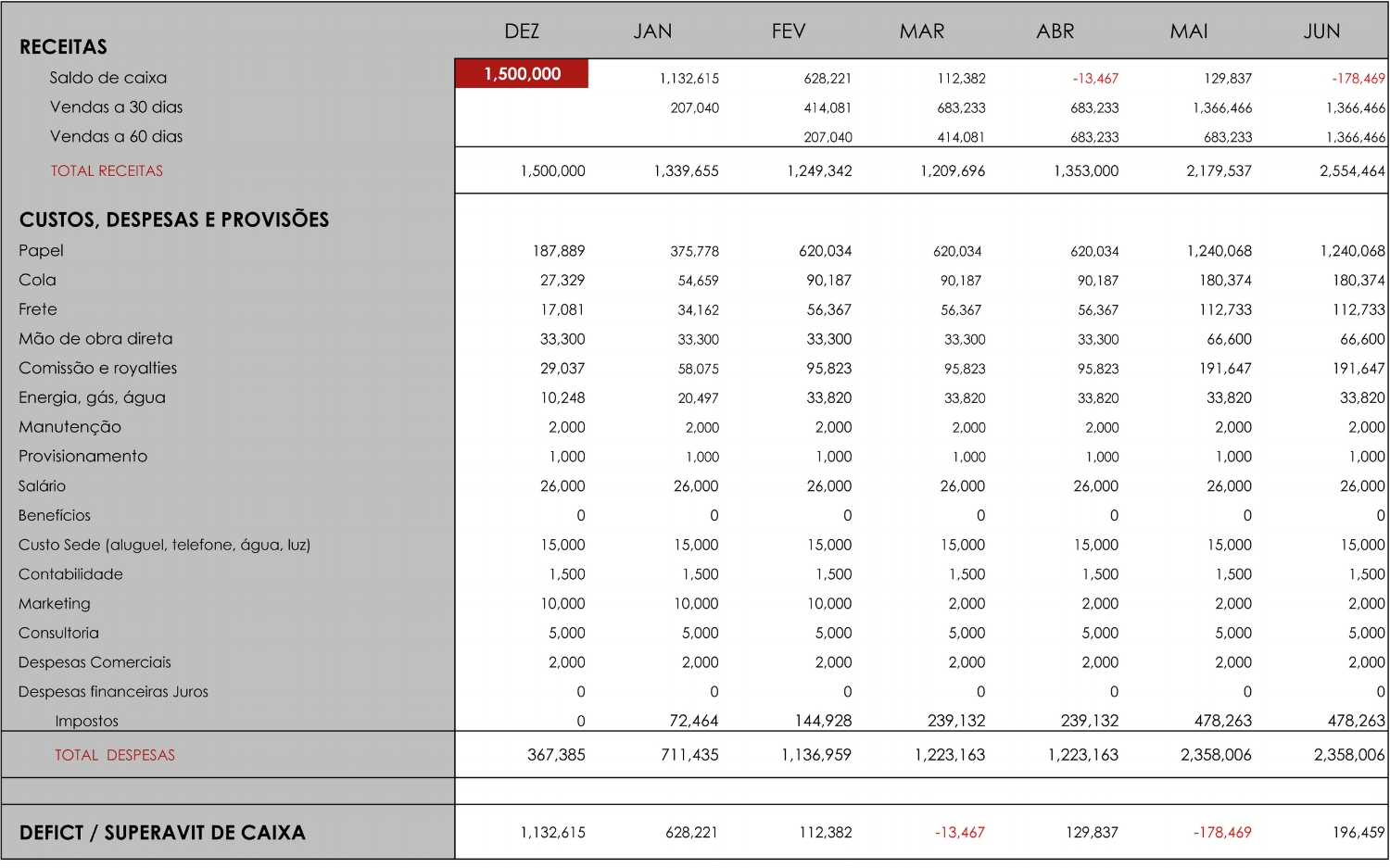

- O inicio é sempre o saldo disponível no banco que foi “transportado” ao final do dia anterior

- A estrutura do cálculo do fluxo de caixa considera a projeção dos recebimento. que podem ser à vista ou parcelado em 30/60/90 dias, por exemplo. Nesse caso, considere o registro das duplicatas já faturadas para os próximos meses.

- Na sequência, registre o pagamento dos itens relacionados ao custo do produto ou serviço. Incluindo: matéria prima, insumos, fornecedores etc.. e em seguida as despesas fixas: administrativas, salários, marketing, vendas, despesas financeiras.

- No final do dia, você encontrará novamente o superavit ou déficit de fluxo de caixa, que deverá ser “transportado” para o dia seguinte e assim sucessivamente.

- Note que a gestão diária do fluxo de caixa não representa nenhuma sofisticação. No entanto, o fluxo deverá ser projetado para o mês, “plotando” dia a dia os recebíveis, custos e despesas. Nesse caso, no início do mês, seu tesoureiro já saberá o saldo do último dia do mês e se houver alguma frustração no fluxo de caixa, terá tempo para agir preventivamente, com antecedência.